Michael Roberts

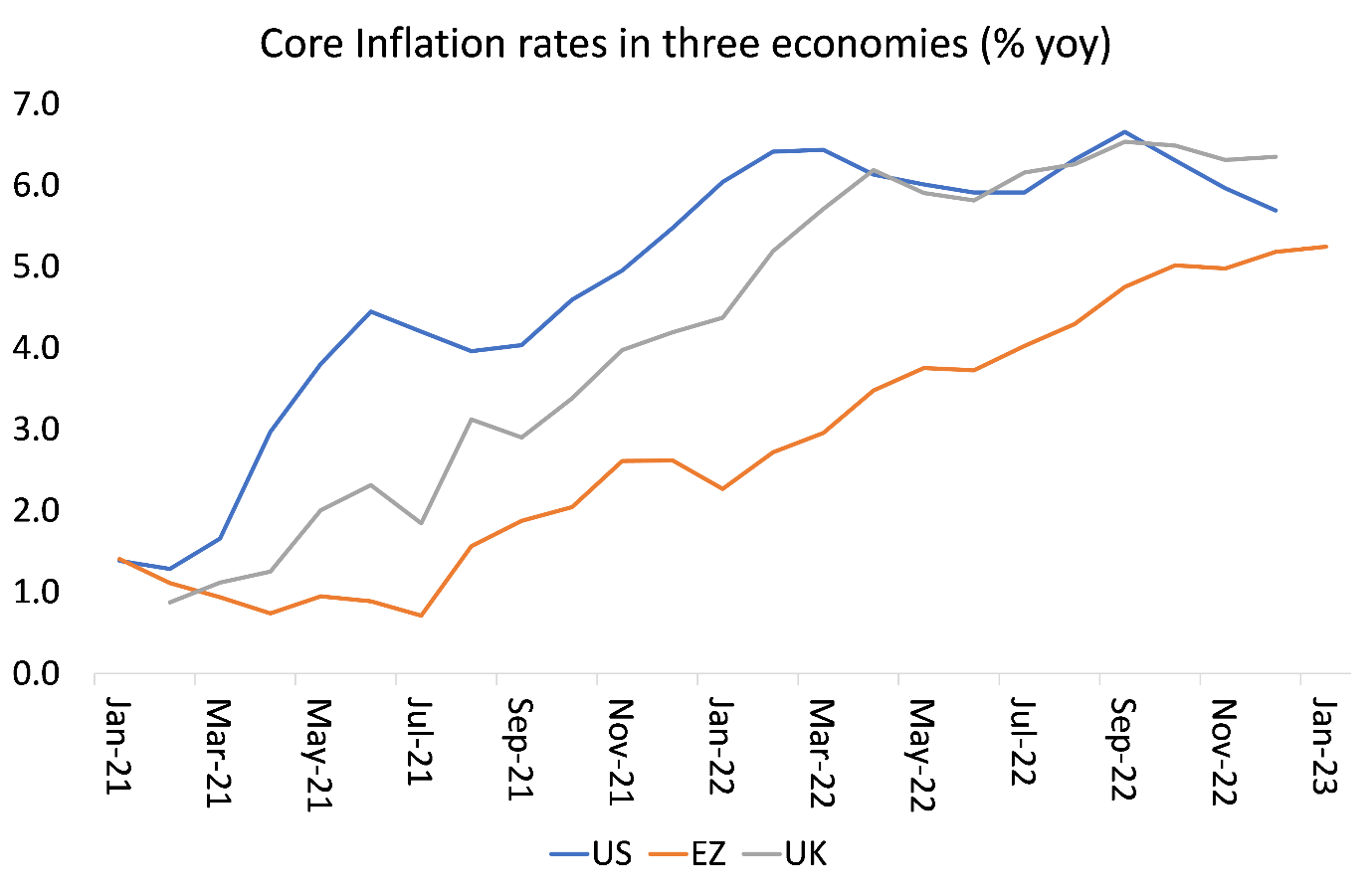

Την περασμένη εβδομάδα, ο πρόεδρος της Fed των ΗΠΑ Τζέι Πάουελ έδωσε κατάθεση στο Κογκρέσο των ΗΠΑ σχετικά με τον πληθωρισμό και τη νομισματική πολιτική της Fed. Προκάλεσε τρόμο στις χρηματοπιστωτικές αγορές όταν εμφανίστηκε να λέει ότι τα τελευταία στοιχεία για την οικονομία πιθανόν να απαιτούν περαιτέρω αυξήσεις των επιτοκίων και μάλιστα με ταχύτερο ρυθμό. Ο Πάουελ υποστήριξε ότι, αν και ο γενικός πληθωρισμός είχε υποχωρήσει, ο "δομικός" πληθωρισμός, ο οποίος δεν περιλαμβάνει τις τιμές της ενέργειας και των τροφίμων, παραμένει και ότι η αμερικανική αγορά εργασίας εξακολουθούσε να φαίνεται εξαιρετικά ισχυρή, γεγονός που δικαιολογούσε την ανάγκη ελέγχου των επιπτώσεων τυχόν αυξήσεων των μισθών. Αυτό που πρότεινε πάλι ήταν ότι θα χρειαστεί να αυξηθεί περαιτέρω το επιτόκιο της Fed (το οποίο θέτει το κατώτατο όριο για όλα τα άλλα επιτόκια δανεισμού) μέχρι να τεθεί υπό έλεγχο το μισθολογικό κόστος.

Για άλλη μια φορά, ο Πάουελ, όπως και άλλοι διοικητές κεντρικών τραπεζών, υποστήριξε ότι ο πληθωρισμός οφείλεται στην "υπερβολική ζήτηση" και στον κίνδυνο αύξησης των μισθών που θα προκαλέσει ένα σπιράλ "αύξησης μισθών-αύξησης τιμών". Υπάρχουν όμως πολλές ενδείξεις ότι δεν είναι η υπερβολική ζήτηση ή οι αυξήσεις των μισθών που προκάλεσαν την επιτάχυνση του πληθωρισμού. Σε προηγούμενες αναρτήσεις μου αυτό το έχω αποδείξει αρκετές φορές. Και σε πρόσφατη ανάρτηση, αναφέρθηκα σε μια μακροσκελή μελέτη του Joseph Stiglitz ο οποίος με ολοκληρωμένα στοιχεία αποδείκνυε ότι ο πληθωρισμός προκλήθηκε από ελλείψεις στην πλευρά της προσφοράς και όχι από "υπερβολική ζήτηση".

Έκτοτε, εμφανίστηκαν περισσότερα στοιχεία που υποστηρίζουν την ιστορία της προσφοράς. Σε πρόσφατη δημοσίευση διαπιστώνεται πως όταν η οικονομία βγήκε από τα λουκέτα της πανδημίας COVID και την ύφεση, υπήρξε μια στροφή προς την αγορά περισσότερων αγαθών. Ωστόσο, οι παραγωγοί δεν ήταν σε θέση να αντιμετωπίσουν αυτό το κύμα. "Το κύριο συμπέρασμά μας είναι ότι η μετατόπιση της καταναλωτικής ζήτησης από τις υπηρεσίες στα αγαθά μπορεί να εξηγήσει ένα μεγάλο μέρος της αύξησης του πληθωρισμού στις ΗΠΑ μεταξύ 2019:Q4 και 2021:Q4. Αυτό το σοκ ανακατανομής της ζήτησης είναι πληθωριστικό λόγω του κόστους αύξησης της παραγωγής στους τομείς που παράγουν αγαθά και επειδή οι εν λόγω τομείς τείνουν να έχουν πιο ευέλικτες τιμές από εκείνους που παράγουν υπηρεσίες".

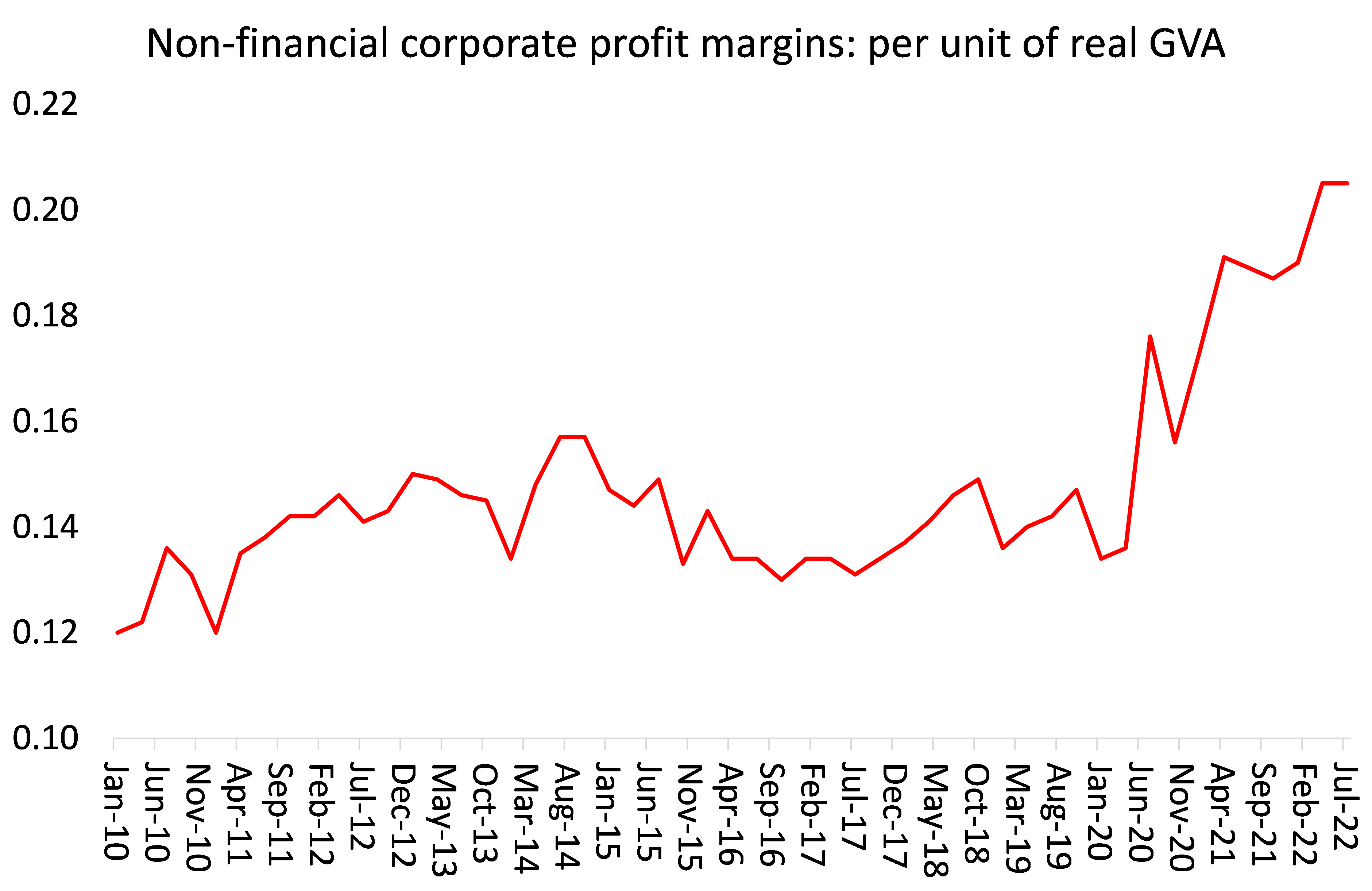

Και υπάρχουν περαιτέρω ενδείξεις ότι η πληθωριστική έξαρση οφείλεται κυρίως στο μη εργατικό κόστος (πρώτες ύλες, εξαρτήματα και μεταφορές) και στις απότομες αυξήσεις των περιθωρίων κέρδους. Οι αυξήσεις των μισθών είχαν τη μικρότερη συμβολή.

Τα τελευταία στοιχεία για τις αυξήσεις των μισθών στις ΗΠΑ επιβεβαιώνουν ότι δεν υπάρχει πληθωρισμός που να οφείλεται στους μισθούς.

Και αυτό δεν συμβαίνει μόνο στις ΗΠΑ. Στην Ευρωζώνη, είναι ακόμη πιο εμφανές ότι το μη εργατικό κόστος και τα κέρδη είναι αυτά που επηρέασαν τον πληθωρισμό. Σε πρόσφατη δημοσίευσή της η ΕΚΤ εκτιμά τη συμβολή των κερδών, των φόρων και του εργατικού κόστους στον πληθωρισμό της Ευρωζώνης.

Αλλά,ακόμα και έτσι, είναι δυνατόν να υποστηρίζουμε ότι μια περισσότερο περιοριστική νομισματική πολιτική, δηλαδή αύξηση των επιτοκίων προκειμένου να αυξηθεί το κόστος δανεισμού και να μειωθεί η προσφορά χρήματος με πώληση των αποθεμάτων ομολόγων των κεντρικών τραπεζών, μπορεί να μειώσει τον πληθωρισμό; Λοιπόν, όχι, σύμφωνα με την ανάλυση της ίδιας της ΕΚΤ. Σε μελέτη της, η ΕΚΤ διαπίστωσε ότι μια αύξηση των επιτοκίων κατά 1 ποσοστιαία μονάδα μειώνει τον πληθωρισμό μόνο κατά περίπου 0,1 έως 0,2 ποσοστιαίες μονάδες. Η ΕΚΤ εκτιμά επίσης ότι η μεγαλύτερη αρνητική ετήσια επίδραση της αύξησης των επιτοκίων στο ΑΕΠ θα φανεί μετά από εννέα τρίμηνα!

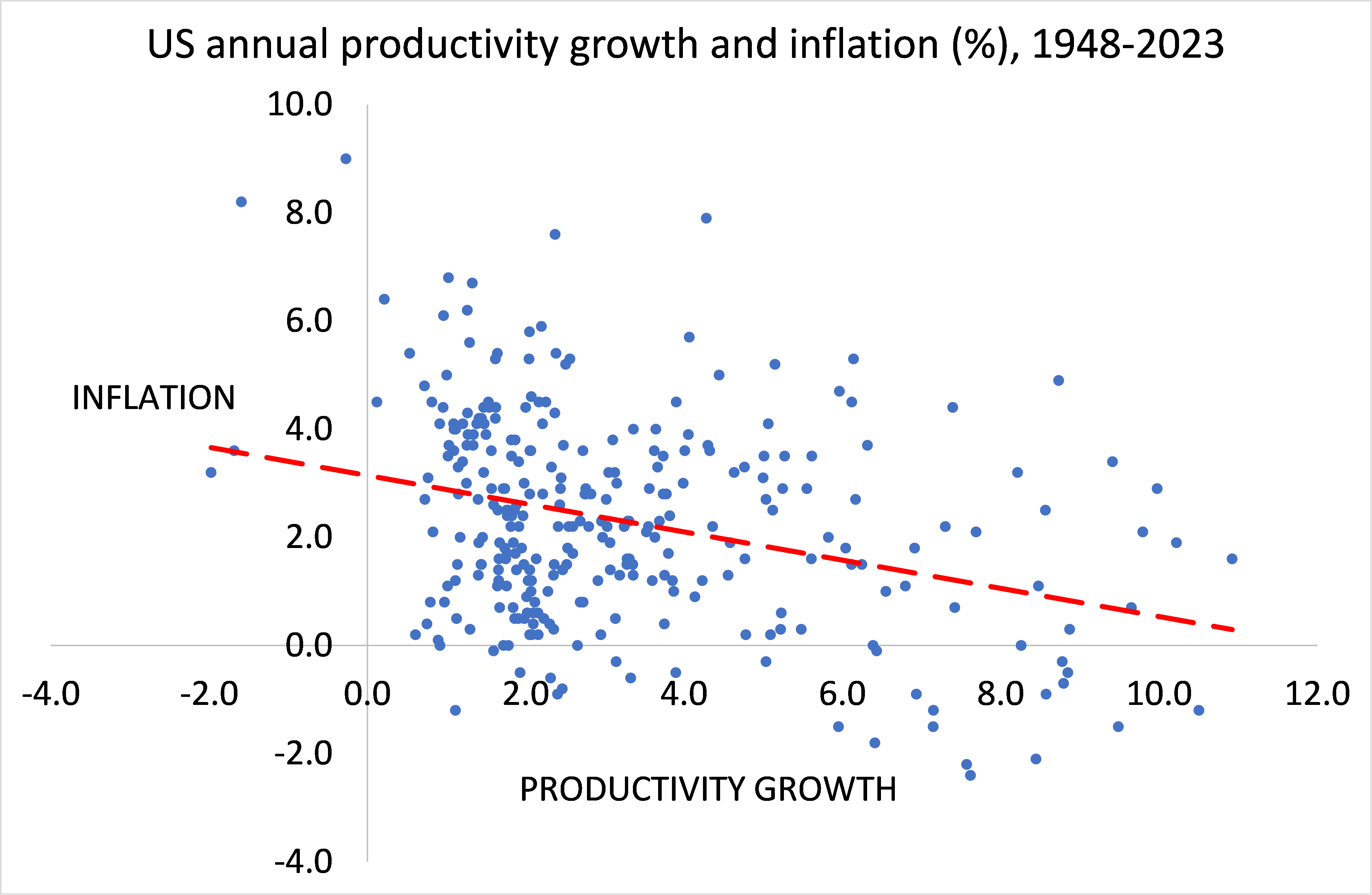

Το κλειδί για τον πληθωρισμό είναι η προσφορά και μακροπρόθεσμα, ο ρυθμός αύξησης της παραγωγικότητας της κάθε οικονομίας. Εάν η αύξηση της παραγωγής ανά εργαζόμενο επιβραδυνθεί ή πέσει, τότε,το κόστος ανά μονάδα παραγωγής θα αυξηθεί και αυτό θα αναγκάσει τις εταιρείες να αυξήσουν τις τιμές. Σε άλλη πρόσφατηεπιστημονική εργασία υποστηρίζεται ότι "τα σοκ κόστους σε επίπεδο τομέα και οι φραγμοί στην προσφορά" δημιουργούν τις προϋποθέσεις σε εταιρείες που έχουν κάποια δυνατότητα να διαμορφώνουν τις τιμές να αυξάνουν τις τιμές προκειμένου να προστατεύσουν τα περιθώρια κέρδους. Ο λεγόμενος "πληθωρισμός των πωλητών"(‘sellers inflation’) .

Το κλειδί για τον πληθωρισμό είναι η αύξηση της παραγωγικότητας. Παρατηρείται μια έντονη αντίστροφη συσχέτιση (0,45) μεταξύ της αύξησης της παραγωγικότητας και των ρυθμών πληθωρισμού τις τελευταίες δύο δεκαετίες.

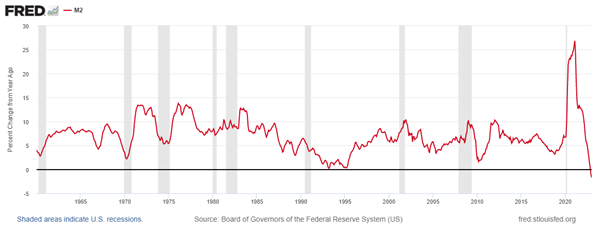

Ο Πάουελ υποστηρίζει τώρα ότι θα πρέπει να ανέβουν περισσότερο τα επιτόκια και ταχύτερα. Όμως οι επιπτώσεις από τις προηγούμενες αυξήσεις ελάχιστα επηρέασαν τον πληθωρισμό. Και αντίθετα με όσα πιστεύουν οι μονεταριστές ο έλεγχος της προσφοράς χρήματος δεν φαίνεται να έχει μεγάλη επίδραση στον πληθωρισμό. Η Τράπεζα Διεθνών Διακανονισμών (BIS) είναι η διεθνής ένωση των κεντρικών τραπεζών σε παγκόσμιο επίπεδο. Οι οικονομολόγοι της σταθερά μονεταριστές και υποστηρικτές της αυστριακής σχολής της ελεύθερης αγοράς. Σε πρόσφατημελέτη της, η BIS διαπίστωσε "μια στατιστικά και οικονομικά σημαντική συσχέτιση, σε μια σειρά από χώρες, μεταξύ της υπερβολικής αύξησης του χρήματος το 2020 και του μέσου πληθωρισμού το 2021 και το 2020". Ο John Plender των Financial Times, ένας άλλος ειδήμων της αυστριακής σχολής, κατέληξε στο συμπέρασμα ότι "δεν χρειάζεται να είναι κανείς απόλυτος θιασώτης της θεωρίας της ποσότητας του χρήματος για να διαπιστώσει ότι η άνοδος των τιμών των κατοικιών και των μετοχών στις ΗΠΑ πέρυσι οφειλόταν ουσιαστικά στο ότι μια ιδιαίτερα μεγάλη ποσότητα χρήματος το οποίο κυνηγούσε πολύ λίγα περιουσιακά στοιχεία".

Στο σημείο αυτό θα πρέπει να σημειωθούν δύο πράγματα. Πρώτον, υπάρχει μια αιτιότητα. Όπως παραδέχεται η BIS "Η συζήτηση σχετικά με την κατεύθυνση της αιτιότητας στη σχέση μεταξύ χρήματος και πληθωρισμού δεν έχει διευθετηθεί πλήρως. Η παρατήρηση ότι η αύξηση του χρήματος σήμερα συμβάλλει στην πρόβλεψη του πληθωρισμού αύριο δεν συνεπάγεται από μόνη της κάποια αιτιότητα". Θα μπορούσε "το εισόδημα και όχι το χρήμα να προκαλεί την αύξηση των δαπανών, με την εξέλιξη των χρηματικών υπόλοιπων να λειτουργούν ως σήμα". Αλλά στη συνέχεια η BIS υποστηρίζει ότι "η αιτιότητα δεν είναι ούτε αναγκαία ούτε επαρκής για να έχει το χρήμα χρήσιμο πληροφοριακό περιεχόμενο για τον πληθωρισμό – που είναι ο στόχος μας ". Αλήθεια; Δεν είναι σημαντικό ότι η οικονομική δραστηριότητα, η παραγωγή και η αύξηση των δαπανών οδηγούν τη συνολική προσφορά χρήματος ή το αντίστροφο;

Δεύτερον, ο Plender σημειώνει ότι η αυξημένη προσφορά χρήματος συνδέεται με την άνοδο της τιμής των κατοικιών και των μετοχών – χωρίς να κάνει καμία αναφορά στις τιμές των αγαθών και των υπηρεσιών. Και αυτό είναι το ζητούμενο. Η έντονη αύξηση της προσφοράς χρήματος και τα χαμηλά επιτόκια μέχρι την πανδημία δεν οδήγησαν σε αύξηση των τιμών και επιτάχυνση του πληθωρισμού στα καταστήματα. Αντίθετα, η προσφορά χρήματος τροφοδότησε μια έκρηξη του δανεισμού που εκφράστηκε με μια αλματώδη άνοδο της αγοράς ακινήτων και των χρηματοοικονομικών περιουσιακών στοιχείων.

Αυτό που λείπει από το επιχείρημα των μονεταριστών είναι ότι οι μεταβολές στην προσφορά χρήματος μπορεί επίσης να σημαίνουν μεταβολές στην ταχύτητα του χρήματος, δηλαδή στον ρυθμό κυκλοφορίας του υπάρχοντος χρηματικού αποθέματος. Αν η ταχύτητα του χρήματος μειωθεί, αυτό θα σημαίνει ότι οι κάτοχοι μετρητών δεν τα ξοδεύουν για αγαθά και υπηρεσίες αλλά τα συσσωρεύουν σε καταθέσεις ή τα επενδύουν σε ακίνητα και χρηματοοικονομικά περιουσιακά στοιχεία. Έτσι, καθώς η αύξηση της προσφοράς χρήματος επιταχύνθηκε τις δύο πρώτες δεκαετίες του αιώνα μας, η ταχύτητα του χρήματος μειώθηκε, καθώς τα μετρητά χρησιμοποιήθηκαν σε κερδοσκοπικές δραστηριότητες στον χρηματοπιστωτικό τομέα και την κερδοσκοπία σε ακίνητα.

Σημειώστε όμως την αλλαγή μετά την πανδημία. Η Fed περιόρισε την προσφορά χρήματος για να ελέγξει τον πληθωρισμό και ενώ το 2020 κατά την κρίση της πανδημίας ο πληθωρισμός εκτοξεύτηκε, τώρα η προσφορά χρήματος συρρικνώνεται.

Αλλά, αντίθετα, αυξάνεται η ταχύτητα αυτού του χρηματικού αποθέματος εξισορροπώντας τις επιπτώσεις της αυστηρότερης νομισματικής πολιτικής. Αυτό καθιστά αναποτελεσματική οποιαδήποτε περιοριστική νομισματική πολιτική ως προς την αντιμετώπιση του πληθωρισμού, αλλά όχι απαραίτητα για την οικονομική ανάπτυξη και την απασχόληση. Η πολιτική της Fed δεν θα λειτουργήσει παρά μόνο για να επιταχύνει την όποια διολίσθηση στην οικονομική ύφεση. Οι ερευνητές της Cleveland Fed ανέλυσαν τις τελευταίεςοικονομικές προβλέψεις της FOMC. Το μοντέλο τους προβλέπει ότι η τρέχουσα πρόβλεψη της FOMC για την ανεργία θα έριχνε τον δομικό πληθωρισμό PCE στο 2,75%, αλλά μόνο μέχρι το 2025 και για να επιτευχθεί η πρόβλεψη για πληθωρισμό 2,1% που επιδιώκει η Fed " θα χρειαστεί μια βαθιά ύφεση " .

Και τώρα έχουμε την κατάρρευση της τράπεζας SVB λόγω της αύξησης των επιτοκίων από την Fed. Αυτό, θα αναγκάσει τη Fed να αναστείλει το σχέδιό της για μεγαλύτερη και ταχύτερη αύξηση των επιτοκίων. Η Fed βρίσκεται μπροστά σε ένα δίλημμα: περισσότερες αυξήσεις επιτοκίων θα ισοδυναμούσαν με περισσότερες χρεοκοπίες τραπεζών και ύφεση- αλλά αν σταματήσει να αυξάνει τα επιτόκια δεν θα καταφέρει να αντιμετωπίσει τον πληθωρισμό.

Τα χειρότερα έρχονται για τον λεγόμενο παγκόσμιο Νότο. Εάν η Fed συνεχίσει να αυξάνει τα επιτόκια, τότε το αμερικανικό δολάριο θα ανακτήσει και πάλι την ισχύ του μετά την πρόσφατη σύντομη πτώση του (ακολουθεί γράφημα).

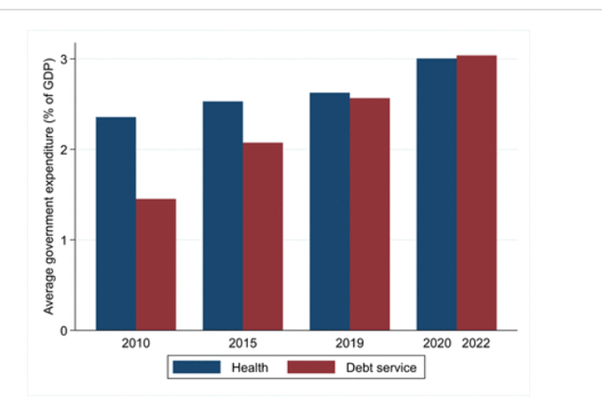

Σήμερα το συνολικό παγκόσμιο χρέος έχει ξεπεράσει τα 300 τρις δολάρια ή το 345% του συνδυασμένου ΑΕΠ τους, από 255 τρις δολάρια ή το 320% του ΑΕΠ, που ήταν πριν από την πανδημία του Covid-19. Όσο πιο υπερχρεωμένος γίνεται ο κόσμος, τόσο πιο επώδυνες είναι οι αυξήσεις των επιτοκίων. Θέλοντας να εκτιμήσει τη συνδυασμένη επίδραση του δανεισμού και των υψηλότερων επιτοκίων, ο Economist , υπολόγισε τους τόκους που θα έπρεπε να πληρώσουν οι επιχειρήσεις, τα νοικοκυριά και οι κυβερνήσεις 58 χωρών. Ολες μαζί αυτές οι οικονομίες αντιπροσωπεύουν περισσότερο από το 90% του παγκόσμιου ΑΕΠ. Το 2021 το κόστος αποπληρωμής των τόκων ήταν 10,4 τρισ. δολάρια, ή 12% του συνδυασμένου ΑΕΠ τους. Μέχρι το 2022 είχε φτάσει τα 13 τρισ. δολάρια, ή το 14,5%. Καθώς ένα μεγάλο μέρος του χρέους που οφείλουν οι οικονομίες του Παγκόσμιου Νότου είναι σε δολάρια, η ανατίμηση του δολαρίου σε σχέση με τα νομίσματά τους αποτελεί ένα πρόσθετο βάρος. Οι αναπτυσσόμενες οικονομίες ξοδεύουν πλέον περισσότερα για την εξυπηρέτηση του εξωτερικού χρέους παρά για την υγεία των πολιτών τους!

Έτσι, όχι μόνο η ύφεση βρίσκεται στην ημερήσια διάταξη στις οικονομίες των G7, αλλά η χρεοκοπία και η ύφεση έχουν ήδη πάρει μπροστά στις "αναπτυσσόμενες" οικονομίες (π.χ. Σρι Λάνκα, Ζάμπια, Πακιστάν, Αίγυπτος).

https://thenextrecession.wordpress.com/2023/03/13/monetary-tightening-inflation-and-bank-failures/

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου